KODEX 반도체 레버리지 ETF 분석

KODEX 반도체 레버리지 기준일 및 참고 사항

- 기준일: 2025년 12월 30일 (가장 가까운 거래일 기준)

- 지수 구성, 종목 비중, 거래대금, 분배금 등은 기준일 시점의 결과값

- 레버리지 ETF 특성상 수익률 구조는 시간 경과에 따라 크게 달라질 수 있음

- 본 분석은 가격 전망이 아닌 구조·작동 방식 설명을 목적으로 함

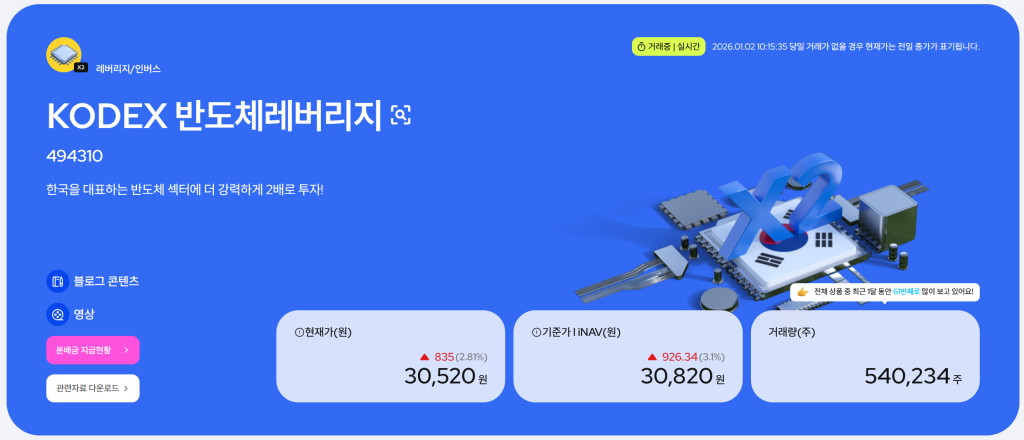

KODEX 반도체 레버리지 ETF 기본 개요

| 항목 | 내용 |

|---|---|

| ETF 명칭 | KODEX 반도체 레버리지 |

| 운용사 | 삼성자산운용 |

| 상장 시장 | 한국거래소(KRX) |

| 설정일 | 2020년 |

| 순자산총액(AUM) | 변동성 큰 편 (기준일 기준 수천억 원 내외) |

이 ETF는 국내 반도체 섹터를 대표하는 지수의 일간 수익률을 레버리지로 추종하는 상품이다.

구조상 일반 주식형 ETF와 동일 선상에서 비교하기 어렵다.

KODEX 반도체 레버리지를 보유하면 무엇을 가지게 되는가

이 ETF를 보유한다는 것은

“반도체 산업에 장기 투자한다”는 의미와 다르다.

정확히는 다음과 같다.

- 국내 반도체 관련 기업으로 구성된 지수

- 그 지수의 ‘하루 수익률 변화’를 기준으로

- 레버리지 배율을 적용한 결과

즉, 이 ETF는

반도체 기업의 가치 상승을 장기간 축적하는 구조가 아니라,

반도체 지수의 단기 방향성과 변동성에 베팅하는 도구에 가깝다.

KODEX 반도체 레버리지가 추종하는 지수와 구성 구조

- 추종 지수명: KRX 반도체 지수

- 지수 제공 기관: 한국거래소(KRX)

- 산출 방식: 시가총액 가중

- 편입 종목 수: 약 15~20종목 (기준일 기준)

시가총액 가중 방식 특성상,

삼성전자·SK하이닉스 등 소수 대형 반도체 기업의 비중이 매우 높게 유지된다.

▶ KODEX 반도체 레버리지 기준 상위 구성 종목 비중 (기준일)

| 순위 | 기업명 | 산업 | 지수 비중(대략) |

|---|---|---|---|

| 1 | 삼성전자 | 메모리 반도체 | 약 40% 내외 |

| 2 | SK하이닉스 | 메모리 반도체 | 약 25~30% |

| 3 | 삼성전자우 | 반도체 | 약 5% |

| 4 | DB하이텍 | 파운드리 | 약 3~4% |

| 5 | 한미반도체 | 장비 | 약 3% |

| … | 기타 | 반도체 소재·장비 | 잔여 |

- 상위 2개 종목 합산 비중: 약 65~70%

→ 이 ETF의 성과는 사실상 삼성전자·SK하이닉스의 단기 주가 움직임에 크게 의존한다.

KODEX 반도체 레버리지의 산업 구성 비중

▶ 산업별 구성 비중 (기준일)

| 산업 구분 | 비중 |

|---|---|

| 메모리 반도체 | 약 65~70% |

| 시스템·파운드리 | 약 10~15% |

| 반도체 장비·소재 | 약 15~20% |

산업 분산 효과는 매우 제한적이며,

반도체 업황 자체에 대한 집중 노출 구조다.

KODEX 반도체 레버리지는 어떤 방식으로 작동하는가

이 ETF의 핵심은 레버리지 + 일간 기준이다.

KODEX 반도체 레버리지는

KRX 반도체 지수의 ‘하루 수익률’을 기준으로

레버리지 배율(통상 2배 수준)을 적용하도록 설계되어 있다.

이를 위해 운용 과정에서 다음이 사용된다.

- 반도체 지수 선물

- 스왑(Swap) 계약

- 현금 및 단기 금융상품

중요한 구조적 특징은 다음과 같다.

- 수익률은 ‘누적 지수 수익률의 2배’가 아님

- 매일 기준 수익률이 초기화됨

- 변동성이 클수록 장기 수익률이 왜곡될 가능성 증가

- 횡보·변동 장세에서는 손실이 누적될 수 있음

즉, 이 ETF는

방향성이 명확한 단기 추세 구간에서만 구조적으로 유리하다.

KODEX 반도체 레버리지의 레버리지·인버스 및 수익률 기준

| 항목 | 내용 |

|---|---|

| 레버리지 배율 | 있음 (일간 기준, 약 2배) |

| 인버스 여부 | 아님 |

| 수익률 기준 | 일간 수익률 |

| 구조적 유의사항 | 장기 보유 시 수익 왜곡 가능 |

이 항목이 이 ETF 전체 성격을 규정한다.

KODEX 반도체 레버리지 분배금 구조와 실제 지급 내역

▶ 최근 연도 분배금 내역

| 연도 | 연간 분배금 |

|---|---|

| 2022 | 없음 |

| 2023 | 없음 |

| 2024 | 없음 |

- 분배금 지급 목적의 ETF 아님

- 수익은 가격 변동에 전적으로 의존

KODEX 반도체 레버리지 운용보수

| 항목 | 수치 |

|---|---|

| 연간 운용보수 | 약 0.45% 수준 |

일반 ETF 대비 높은 편이며,

레버리지 구조 유지 비용이 반영된 결과다.

KODEX 반도체 레버리지 지수 추적과 괴리

| 항목 | 내용 |

|---|---|

| 추적 기준 | 일간 지수 수익률 |

| 장기 괴리 | 구조적으로 발생 가능 |

| 주요 원인 | 복리 효과, 변동성, 파생 비용 |

“지수를 잘 따라가는가?”라는 질문은

일간 기준에서만 유효하다.

KODEX 반도체 레버리지 거래 특성 지표

| 항목 | 수준 |

|---|---|

| 일평균 거래대금 | 수백억~천억 원대 |

| 스프레드 | 보통 |

| 단기 매매 비중 | 높음 |

이 ETF의 유동성은

단기 트레이딩 수요에 의해 유지된다.

KODEX 반도체 레버리지 요약

KODEX 반도체 레버리지는

국내 반도체 지수의 ‘일간 방향성’을 레버리지로 추종하는 상품이다.

성과는 삼성전자·SK하이닉스의 단기 주가와 반도체 업황 모멘텀에 크게 의존하며,

장기 투자용 자산이라기보다는 단기 전술 도구에 가깝다.

고지 사항

이 글은 특정 금융상품의 구조와 특성을 설명하기 위한 정보 제공 목적의 자료이며,

어떠한 형태로도 투자를 권유하거나 매수를 유도하기 위한 목적이 아니다.

레버리지 ETF는 구조적으로 높은 위험을 내포하고 있으며,

모든 투자 판단과 그에 따른 책임은 투자자 본인에게 있다.

(KODEX 반도체레버리지 바로가기)